要点:

自2021年我们对滞胀话题展开讨论以来,滞胀风险已有显著上升;

欧洲受大宗商品价格飙升和经济疲软的影响较大,因此似乎面临着比美国更大的滞胀风险;

今年以来黄金的强势表现映射了俄乌冲突和持续再通胀环境带来的风险;

但如果滞胀成为普遍现象,则黄金的避险属性将继续闪耀。

2021年,我们发布了一份关于滞胀风险的报告。当时,我们并未假设滞胀回到20世纪70年代的水平,即低增长、高通胀和高失业率的环境,而是假设了一个较温和的版本:没有高失业率,但家庭和企业的“利润”仍然受到成本飙升和收入降低的挤压。现在看来这种观点还是过于乐观了。

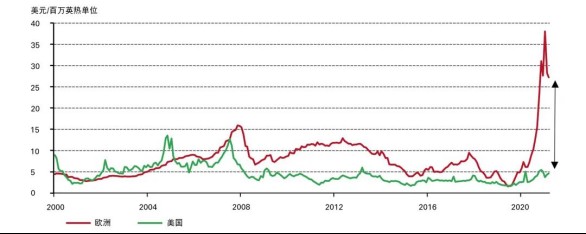

经济风险日益突出,尤其是在欧洲。经济复苏的驱动已从耐用品消费转为服务支出;而由于欧洲对制造业高度依赖,这种转换对该地区的经济并不是很有利。货币供应增长也明显放缓,这往往是商业信心下滑、经济活动减少的准确先兆。俄乌冲突导致天然气等必要大宗商品价格飙升,进一步恶化了局面(图1)。即使欧央行并不认为滞胀风险马上就会发生,但其仍在最近的会议上讨论了滞胀冲击出现的可能性[1]。

图1:与美国相比,欧洲能源价格显著飙升月度天然气价格*

*数据截至2022年2月28日。 来源:彭博社,世界银行,世界黄金协会

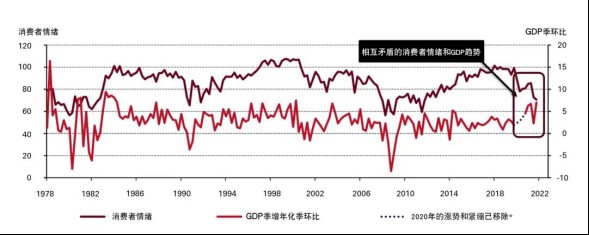

欧洲与美国情况形成对比。虽然通胀率在过去一年里连续创下数十年以来的高位纪录,但从数据来看,美国经济仍处扩张区间。虽然当下的再通胀环境未改,但情况变化日新月异;一些指标表明,在价格飙升的同时,经济也面临着放缓的风险:美国不同期限的国债收益率曲线以惊人的速度平坦化,消费者情绪降至十年来的最低点(图2)。另外,亚特兰大联邦储备银行的GDPNow模型预测2022年第一季度GDP增长率为0.5%[2]。如果目前的情况持续不变,滞胀挤压的风险将大幅上升。

图2:消费者情绪与GDP反映的情况并不相一致

*数据截至2021年12月31日。

来源:彭博社,世界黄金协会

“滞胀”环境对风险资产造成不利影响,而黄金的避险属性或将闪耀

自1973年以来的四个商业周期阶段中,滞胀是对黄金最有利的阶段,也是对风险资产最不利的阶段(表1)。

表1:美元黄金成为自1973年以来的滞胀阶段中表现最佳的资产

自1973年第一季度以来的年化平均调整后回报率(AAAR)[3]

(所有数字均以%表示)*

* 数据截至2021年第二季度。方法详情请参阅《滞胀风险抬头》。

来源:彭博社,世界黄金协会

2022年以来黄金的强劲表现可能是遵循其滞胀期间走势的历史规律。起初滞后于大宗商品的涨幅,但最终会追赶上来。俄乌冲突无疑会让人们更加关注黄金的保值能力。

无论目前投资者对黄金的广泛兴趣源何动机,黄金都肩负起了其作为有效风险分散和对冲工具的职责:在其他资产下跌时,为投资组合提供保护。

债券的低迷表现也可能使黄金从中受益。债券自今年年初以来饱受挣扎,这符合再通胀时期规律。美国政府债券广泛指数目前已下跌6%,甚至俄乌冲突的爆发也未能使其在下行趋势卷土重来之前形成短暂的上升[4]。如果增长明显放缓且滞胀成为现实,则根据历史来看,债券理应会反弹(同时收益率下降)。

目前对黄金有利的因素众多,如股市疲软、地缘政治风险较高、通胀飙升等。债券的疲软表现为黄金提供了进一步支持,而且我们目前仍处于再通胀环境中。如果滞胀风险加大的话,那么,根据历史经验,这种情况会对黄金更加有利。

备注

[1]详情请见:https://www.ft.com/content/05717132-3131-4ad0-aa2c-0e85e76e1167

[2]GDPnow 是利用现有信息对当前季度GDP进行运行预测的模型。详情请见:

https://www.atlantafed.org/cqer/research/gdpnow

[3]这一衡量标准是基于季度回报,并根据滞胀阶段的严重程度对这些回报进行加权。详情请参考《滞胀风险抬头》。

[4]ICE BofA政府和机构总回报指数。

欢迎访问世界黄金协会官网:

https://www.gold.org/cn,获取更多黄金行业权威资讯。