热门问答 | 黄金独特的抗通胀作用和战略性配置价值

长期以来,黄金被视为一种对冲通胀的工具。此外,在高风险时期,黄金还能够提供正向回报,并降低整体投资组合的损失。当前,经济环境转好,通胀环境也随之加剧,黄金的战略性配置价值得以进一步显现。在这一背景下,我们收集了近一个月投资者关注的热点问题,并进行以下解答。

Q:既然已存在通胀关联资产,为什么还要选择黄金?

与通货膨胀关联的资产,如美国国库通胀保值证券(TIPS),是投资者保护自己免受通胀影响的一种通用手段。尽管黄金已被证明可作为长期对冲通货膨胀的工具,但由于通胀关联资产的存在,有些人可能还是想了解为什么需要配置黄金。

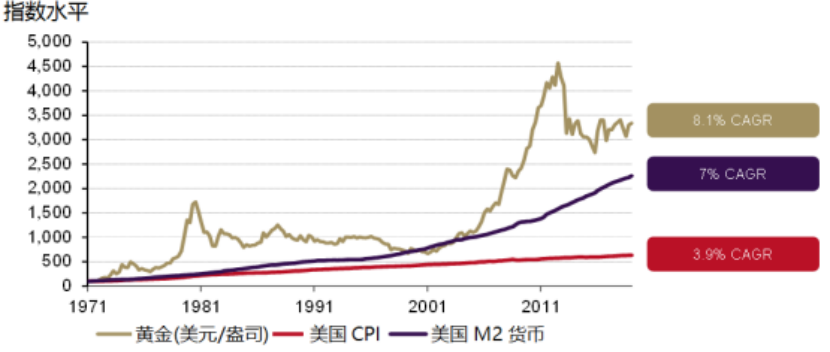

虽然通胀关联资产也与衡量商品和服务价格的CPI指数挂钩,但非常有限,无法衡量真正的通货膨胀水平。参考更广泛的指标(如货币供应量),我们认为黄金之所以能够为投资者发挥重要作用有两个关键原因。黄金是一种真正的全球资产,不仅可以对冲商品和服务价格的上涨,还可以对冲购买力整体受损而产生的风险。此外,如果一种货币的价值随着供应量的增加而逐渐遭到蚕食,黄金也可以起到对冲作用。像TIPS这类更加直接的CPI对冲工具未必能起到这种效果。

黄金,货币供应与CPI

所有数据基于1971年第一季度=100

黄金价格按照LBMA午盘金价

来源:彭博社、世界黄金协会

Q:我们应如何看待黄金与可能出现的大宗商品“超级周期”的关系?

大宗商品价格随着经济前景改善而飙升,关于其是否会进入一个新的超级周期,产生了许多探讨。一些投资者也正在寻求增加对大宗商品的投资。

黄金常常被归类于广泛的商品定义,这忽略了黄金与众不同的物理属性和功能特征。黄金的多样化需求和供应来源意味着它受商业周期的影响较小,波动较小,在金融市场波动时期会比大宗商品组合更为稳健。而我们的分析表明,黄金对多元化投资组合的正面影响是无法通过配置商品来实现的。

尽管推动大宗商品长期走高的因素也可能会驱动金价上涨,但我们仍认为有充分的理由将黄金作为投资组合战略配置的一部分。

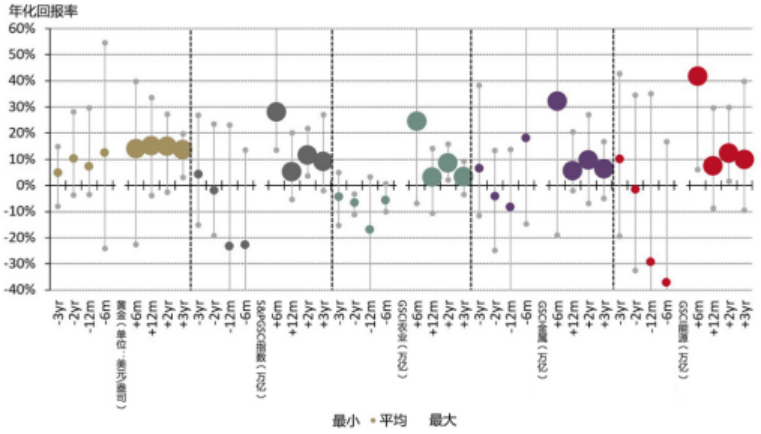

再通胀初期大宗商品大放异彩,但黄金已迎头赶上

美国经济衰退前后S&P GSCI大宗商品总回报指数

和美元现货黄金的表现[1]

来源:彭博社,世界黄金协会

Q:配置黄金能否弥补疲软的固定收益资产表现?

尽管2021年截至目前,收益率上升成了很多头条新闻的关键词,但利率仍然保持结构性低水平。由于长期实行宽松货币政策,预期债券回报率已出现下降,拖累了整个投资组合的表现。这促使一些投资者通过进一步降低信贷质量曲线,或投资房地产、对冲基金和私募股权等替代资产来寻求收益。

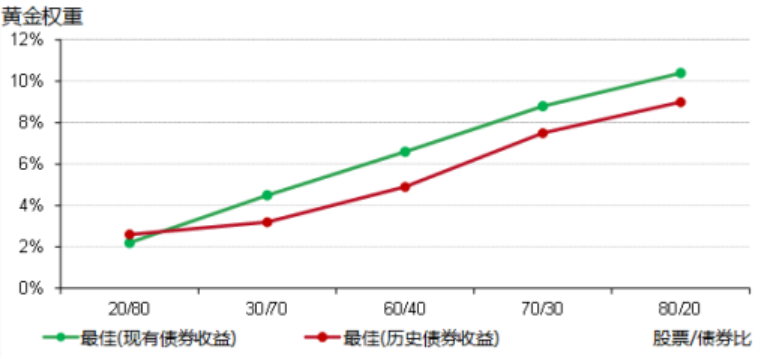

虽然这些资产类别有可能会获得更高回报,但历史表明其波动性也更高。据我们分析,尽管黄金未必是最好的波动风险分散工具,但面对未来较低的预期债券回报和较高的投资组合波动,增加对黄金的配置可以改善风险调整后收益,起到压舱石的作用。

利用较低预期债券回报率进行投资组合优化表明需增加黄金配置

比较历史回报和较低预期债券回报的最佳黄金权重[2]

来源:彭博社、世界黄金协会

备注:

[1]图中每个圆点代表一个序列的年化收益率。大圆点表示再通胀开始之后的表现,小圆点表示再通胀之前的表现。每个圆点还显示了回报率的高低范围。除美元黄金现货外,所有序列均为GSCI总回报率序列。分析区间为1988年3月至2020年2月。

[2]正如《黄金作为战略资产的重要性》(2019年3月发布)中所描述的投资组合优化,每个假设的投资组合构成都反映了股票和另类资产相对于现金和债券的百分比。例如:40/60是一个投资组合,其中40%为股票、大宗商品、对冲基金、房地产投资基金和黄金, 60%为现金和债券。根据New Frontier Advisors的重采样效率方法进行分析。

欢迎访问世界黄金协会官网:https://www.gold.org/cn,查看更多黄金市场权威信息。

责任编辑:胡长虹