投资动态 | 当下利率环境和货币政策仍为配置黄金提供支撑

近期,对于美联储未来加息、货币政策和通货膨胀的预期成为市场焦点,黄金表现也受到密切关注。虽然最近几个月以来利率一路走高,但从历史上看,当前利率仍远低于不利于黄金回报的长期利率水平。传统债券配置对投资组合回报出力甚微,迫使许多投资者配置更多低评级(高信用风险)固定收益投资和其他另类投资,这些投资增加了投资组合的风险。而这些趋势恰恰都为增加黄金配置的理论基础提供了支撑。

货币政策已经成为影响金价的重要因素

在全球金融危机爆发之前,货币政策对金融市场(包括黄金市场)的统治力度并不像今天这样显著。央行政策的影响较弱,金价直接受到美元走势的影响。实施量化宽松(QE)政策之后,金价获得了央行宽松货币政策和资产负债表扩张的支撑,但二者均使法定货币的购买力下降。新冠疫情暴发之初,这种关系再次加强,此后实施的货币宽松政策和财政支出开启了庞大的资产负债表和利率零下限时期,进一步推高了金价。

随着债务负担相对于GDP的比例不断增加,加之各国政府纷纷做出低利率承诺,政策制定者可能为稳定通胀预期而被迫对利率曲线的长端采取行动,但也将承受债务规模进一步扩大的代价。

资产负债表规模可能为央行加息的决定带来压力

G4和美联储资产负债表GDP占比[1]

数据来源:彭博社、世界黄金协会

低利率环境降低了债券在投资组合中的比例

随着其他固定收益资产和另类资产的不断丰富,“60%股票-40%债券”的传统投资组合策略日渐式微[2]。对投资组合中的固定收益证券进行归因分析,有助于了解过去几十年来投资收益的推动因素。该分析能够展示在过去这些年利率走低的背景下,增加黄金配置如何为最佳投资组合带来更大收益。

在分离美国市场投资组合的固定收益配置时,我们考虑到了国债、长期国债、公司债券、债券总体指数和高收益债券,并对各类债券的历史收益进行了归因分析。很显然,高评级固定收益产品的回报率已远远低于低评级或更长久期固定收益产品的回报率。在子资产类别,美国国债收益率在整个分析期内呈下降趋势,也证实了这一点。

国债收益率下跌

优质固定收益资产在投资组合中的吸引力日渐式微

10年期美国国债年收益

截至2020年12月

数据来源:彭博社、世界黄金协会

彭博巴克莱美国债券综合指数通常被视为整体债券市场的代表。通过该指数的长期平均值,可以看出过去二十年该指数的十年滚动平均回报率为5.6%。不过,自美联储首次实施量化宽松以来,该收益率在低利率环境中有所下降。如果我们对五种固定收益资产的回报率进行优化,将其限制为最小历史均值5.6%,同时试图构建风险收益比最大化的投资组合,我们将会看到,相较于综合债券指数,投资组合的波动率增加,低评级、高信用风险的资产分配进一步增加,特别是高收益资产。

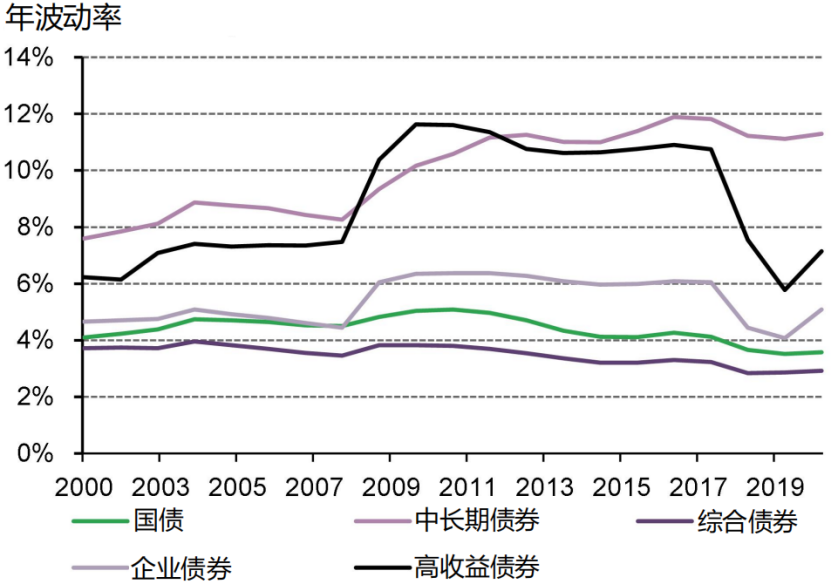

由于高收益资产权重增加,最优债券投资组合波动率有所上升

综合性债券投资组合标准差

包含更高高收益资产权重的最优固定收益投资组合标准差[3]

数据来源:彭博社、世界黄金协会

这些高收益资产的配置的增加推升了最优投资组合的波动率,而其在全球金融危机(GFC)爆发之前始终低于美国债券综合投资组合。当然,具有较高波动率资产的权重也有所增加。

更高的高收益和长期固定收益资产的权重

令投资组合的波动率和久期风险增加

10年滚动年波动率

2000年1月1日至2021年3月31日

数据来源:彭博社、世界黄金协会

在较低的市场回报预期环境下黄金彰显配置价值

很多市场专家建议,未来十年多数固定收益证券的假设平均回报率应在2%至4%之间,股票回报预期也应为个位数[4]。多个养老金和捐赠基金的目标回报率为6%-8%[5],鉴于此类资产的回报预期较低,投资者可能需要加大另类资产权重,或增加杠杆。韦莱韬悦[6](Willis Towers Watson)的最新数据也表明另类投资的权重有所增加。我们的研究表明,随着投资组合风险(即波动率)增加,黄金的最优配置也将增加到我们模型所建议的2%-10%最优配置的高端。

我们还考虑到了当前和预期市场环境,并根据预期对投资组合进行优化。我们在分析中用到了上述固定收益证券以及标准普尔500指数和黄金产品的20年总回报数据。

调低固定收益资产的市场假设后,预期收益将显著降低,如果不使用杠杆或增加其他资产配置(如另类资产),则很难达到6%-8%的投资组合回报率假设。

另一方面,即使将预期黄金回报率调低至5%(不到黄金历史平均回报率10%的一半),低利率投资组合的风险调整后回报率也能获得改善。我们选择一个在历史上曾拥有黄金回报(与预期债券回报相匹配)的优化投资组合进行分析,发现该投资组合不需要显著增加波动率或杠杆率即能实现6%-8%的回报预期。

备注:

[1]1999年1月1日至2021年2月29日。G4指美联储、欧洲中央银行、日本银行和英格兰银行。

[2]四六式投资组合已死,如何应对?2020年3月4日,以及四六式投资组合概述与投资平台M1 Finance的ETF蛋糕。

[3]以2000年1月至2020年12月的10年滚动月回报为基础。

[4]我们以2021年摩根大通资产管理长期资本市场假设为基础,得出未来十至十五年市场回报和波动性预期。

[5]养老基金因经济增长放缓纷纷调整投资回报目标,2020年1月8日。

[6]Willis Towers Watson,《 2021年全球养老金资产研究》 -- 2021,2021年2月,及《 2017年全球替代方案调查》,2017年7月。

欢迎访问世界黄金协会官网:https://www.gold.org/cn,查看更多黄金市场权威信息。

责任编辑:胡长虹