黄金长期稳定表现仍需消费需求支持 仍具配置价值

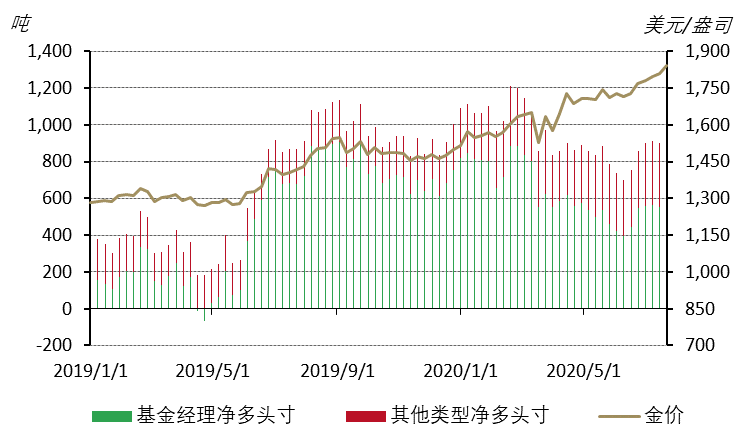

从历史上看,黄金的价格表现与黄金衍生品市场的仓位之间呈正相关。然而根据持仓(COT)报告显示,今年的大部分时间里,黄金净多头仓位(通常伴随着更多的投机交易活动)在随着金价的上涨而下降(图)。这在一定程度上是由于新冠疫情导致黄金市场供应链中断,从而影响了纽约商品交易所(COMEX)期货。

图:从2020年3月中旬开始,黄金净多头头寸与黄金表现脱钩*

*截至2020年7月24日。基于COMEX黄金期货持仓(COT)报告。

来源:彭博社,美国商品期货交易委员会(CFTC),世界黄金协会

与之相反的是,年初至今黄金ETF及类似产品的流入量创下历史新高,截至7月27日,所有地区黄金ETF资产管理总规模共计增加了478亿美元。实例研究表明,主要是买入并持有的投资者促成了这一趋势,同时也有证据显示,一些投资者已从黄金期货转向黄金ETF。这种转变让市场更加注意到了两者的不同,即黄金ETF依托于实物黄金,而黄金期货既可以用现金交割也可以滚动移仓,仅仅有一小部分进行了实物交割。此外,交易期货还允许更高的杠杆,这令其波动率进一步抬升。

黄金消费需求依旧低迷

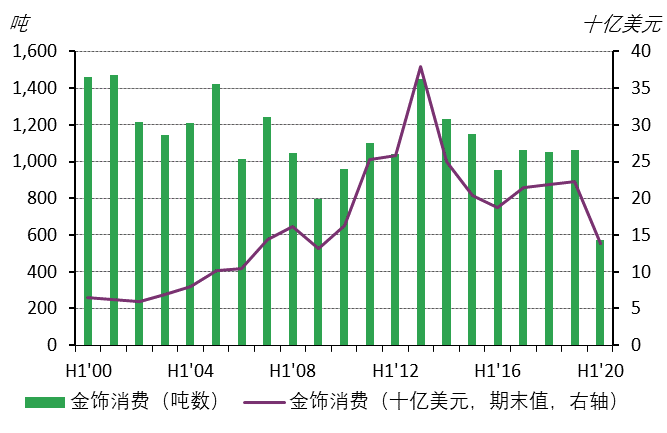

尽管投资者(尤其是西方市场的投资者)已将黄金视为对冲其投资组合风险的一种手段,但由于疫情对经济增长的负面影响,加上严格的封锁措施,今年以来的黄金消费需求已大幅下滑。

正如我们在《黄金需求趋势》报告中所讨论的,今年上半年全球金饰需求骤降46%,金条与金币投资需求也受到亚洲需求疲弱的拖累下滑了17%。虽然在短期内,消费者更倾向于充当“价格接受者”而不是“价格制定者”的角色,但从长期来看,黄金消费有助于维持黄金市场的健康发展并影响其价格行为。

图:2020年,全球金饰需求大幅下降*

*截至2020年6月30日。

来源:洲际交易所,金属聚焦公司,Refinitiv GFMS,世界黄金协会

黄金的表现已经加速

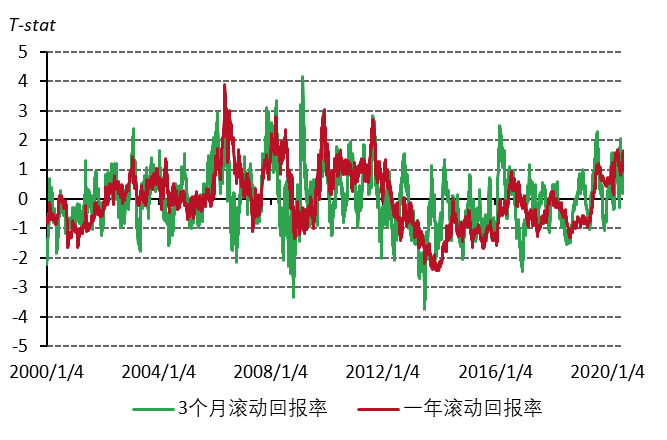

2020年黄金牛市的最新阶段来得很快。金价从1,650美元/盎司升至1,800美元/盎司花了大约四个月的时间,但不到四个星期金价就涨到了1,950美元/盎司。虽然这一上涨在很大程度上是由美元的急剧贬值推动的,但黄金的14天相对强弱指数(RSI) 3在7月27日达到了88的高点,突出了这一变化的幅度。这通常被视为市场可能超买的信号。即便如此,黄金3月期和1年期滚动回报率的变动幅度一直小于2个标准差,明显低于之前强劲走势时期的水平(图)。这表明,金价的累计波动幅度并非史无前例。

图: 累计黄金回报率变动幅度略低于两个标准差*

*截至2020年7月28日。使用基于LBMA黄金下午定盘价的滚动回报计算得出,标准偏差计算基于自2020年1月以来的数据。

来源:彭博社,洲际交易所,世界黄金协会

尽管一项资产超过某些相对性能指标是无可避免的,但其增长速度难免也可能导致一段时间内更高的波动性。过去一个月金价大幅走高,尽管黄金投资获得了足够的支撑,但金价可能会经历一些回调。

全部围绕基本面

黄金投资需求有充足的理由得到支撑。新冠疫情展现出的一些空前的特性可能会导致结构性变化,从而支持黄金的长期表现。但黄金的双重特性同时也要求需求的周期性部分(如金饰需求或科技用金)保持稳定,以确保其表现的可持续性。我们在过去目睹过这种情况。在全球金融危机期间,新兴市场迅速反弹,帮助维持了黄金的消费需求。与此同时,发达市场的不确定性水平上升,再加上扩张性的货币政策,为黄金的表现提供了良好的支撑。在中国、德国等一些国家的经济活动已经开始恢复正常化的同时,美国新冠肺炎病例仍在增加,这对美元产生了负面影响。而走弱的美元环境,加上不断膨胀的赤字和扩张性的货币政策,让投资者有充分的理由将黄金纳入他们的投资组合。

从历史上看,黄金的表现与需求和供应的不同部分之间有着既定的关联性。而这又会受到四个关键因素的影响:经济扩张、风险和不确定性、机会成本以及势能。虽然世界黄金协会不预测黄金价格,但我们的线上分析工具Qaurum可以帮助投资者了解黄金在各种宏观经济情景下的表现。

注:Qaurum是一款基于网络的定量分析工具,有助于投资者对推动黄金表现的因素获得直观的认识。 Qaurum使用黄金估值框架(GVF),作为一种经过学术界认可的框架模型,GVF 依据的原则是,黄金价格及其表现是供需关系共同作用解释的结果。投资者可通过Goldhub.com使用 Qaurum ,以评估黄金在不同可假设经济环境下的反应,并根据GVF计算黄金在未来 5 年的预设表现以及 30 年的长期回报率。

责任编辑:胡长虹