4月黄金强劲涨势有所缓解

4月,黄金在一季度强劲上涨后进入盘整状态,金价(美元/盎司)仅上扬0.1%;利率走低和黄金ETF的积极流入均利好黄金,而通胀预期下降及投资者的获利回吐操作则对金价形成阻力。

年初至今金价强劲上涨,但要突破其历史高位仍需更强催化剂:股价的大幅修正是潜在的选项之一,在基本面恶化的情况下,股票估值仍保持高企;在股价大幅修正期间,黄金几乎向来表现良好,但涨幅却有着很大差异;先前的黄金回报和实际利率水平是关键因素所在。

当前,上述两个因素表明,以当前环境和历史数据来看,若遭遇大规模股票抛售,黄金或将大幅受益。

弱势能与低利率相互抵消

3月的银行业危机推动了金价大幅走高,后期有所缓解,并催生获利回吐(表 1),4月金价仅上涨0.1%至1,983美元/盎司[1]。

表1:4月黄金回报喜忧参半,仅在美元金价历史高点以下盘整

不同时间段内以主要货币计价的金价与回报*

* 数据截至2023年4月28日。计算基于以如上货币计价的LBMA午盘金价。

来源:彭博社,ICE基准管理局,世界黄金协会

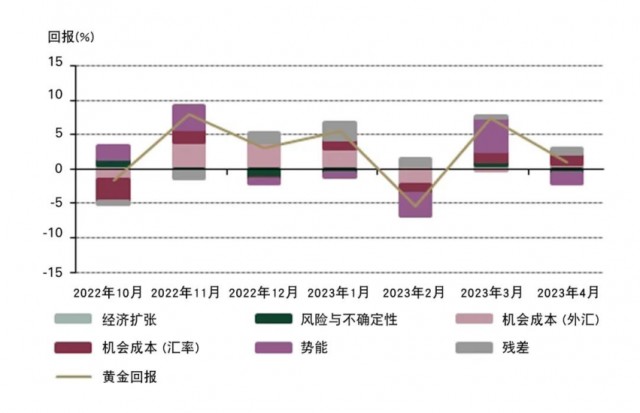

世界黄金协会的短期金价表现归因模型(GRAM)表明,银行业危机似乎在初期就已得到有效控制,因此3月的高回报对4月的黄金表现造成负面影响(图1)。通胀预期的轻微回落也是造成金价回落的另一个原因。

图1:势能和低利率相互抵消,导致4月黄金表现平平*

*数据截至2023年4月28日。我们的短期金价表现归因模型(GRAM) 是有关金价月度回报的多元回归模型,其中包括四类关键的金价表现驱动因素:经济扩张、风险与不确定性、机会成本和势能,这些驱动因素的相关主题反映了黄金需求背后的动机,更为重要的是投资需求背后的动机。这些被认为是短期内黄金价格回报的边际驱动因素。“残差”包含了目前模型尚未捕捉到的其他因素。此处结果是基于2007年2月至2023年4月的分析。

来源:彭博社,世界黄金协会

相比之下,由于经济数据疲软,长期国债收益率下降为黄金提供了一些助力;另外,残差正值也可能表明央行购金的持续活跃。

此外,4月全球黄金ETF再现流入,主要流入美国市场的基金。欧洲地区基金微幅流出,但与3月之前长达10个月的疲软态势相比,目前的情况已经较为乐观。纽约商品交易所(COMEX)黄金期货也是如此,在经历了3月的强势金价之后,4月多头仓位也小幅增长9吨。

从每况愈下到轰然倒塌

即便经济衰退风险逐渐累积,股市仍持续走高:作为利好因素之一的超额储蓄或将耗尽;历史数据表明,在大多数股票急剧抛售期间,金价都会上涨,但涨幅不一:抛售前的黄金表现和实际收益率水平似是关键;目前,上述两个因素表明,黄金对股票大幅抛售的反应可能处于历史上限。

股票市场不等同于经济但与之密切相关,股票是投资者情绪的重要晴雨表。从股票最近表现和估值来看,投资者情绪似乎相当乐观。

然而,债券和大宗商品的表现似乎并不能佐证这种乐观的情绪。自约2022年年中以来,这些资产一直在发出衰退的信号:债券收益率曲线反转,大宗商品缺乏对供应问题的回应[2]。经济学家们的观点日益趋同:《华尔街日报》经济学家认为今年经济衰退的概率为61%。彭博社经济学家认为该概率为65%。专业预测师的调查则认为该概率为40%。如果你觉得40%这个概率“很低”,不妨先考虑一下,这一概率其实远高于过去五次经济衰退开始时的预测。

为什么股票会一枝独秀呢?以下几个原因可供参考:尽管疲软的数据预示着经济增长将急剧放缓,但增长和就业仍保持坚挺;美联储一直在为市场注入流动性,利率上限已清晰可见;股票利润率仍然接近历史高位;4月是股票的传统旺季月份。

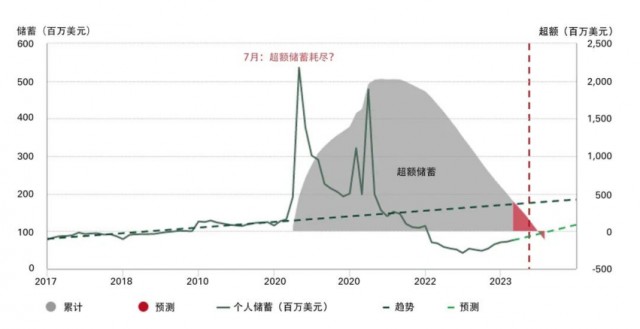

2022年广受关注的未解之谜是对2020年疫情封锁以来积累的超额储蓄的估算(图2)。该数值最初由美联储计算,此后由各银行和评论员更新。这种超额资本很可能是导致需求拉动型通货膨胀和企业利润率创历史纪录的主要因素[3]。

图 2:经济增长的主要贡献因素是否即将消失?

超额储蓄是相对于疫情前趋势(2017年1月-2020年2月)的累计储蓄量估算。浅绿色虚线预测是使用最近6个月数据的简单线性外推。

来源:彭博社,世界黄金协会

但令人担忧的是,这些超额储蓄似乎很快就会耗尽。而当储蓄不足时,特别是在物价高企的情况下,人们不得不控制支出或通过借贷来补充。

2022年,美国信用卡债务飙升[4],但由于贷款标准收紧,利率走高令债务愈发昂贵,甚至到了近几个月,因借贷政策收紧而无法获得贷款[5]。但在失业率仍然很低的情况下,这些都并非难以逾越的鸿沟。问题在于,这些因素可能会在同一时间内相互拖累:支出下降导致收入下降,进而导致利润率下降,从而失业率上升,于是失信和拖欠率上升,支出又进而下降,等等。

“你是怎么破产的? 分两个阶段,先是每况愈下,之后便是轰然倒塌了。”

——欧内斯特·海明威《太阳照常升起》

上个月,世界黄金协会提到波动率指数(VIX)似乎一直无所作为。鉴于对冲可能已从长期期权转向短期期权,4月底,芝加哥期权交易所(CBOE)推出了新指数VIX1D,以更好地反映市场的风险情绪。但即使在这一新指数中,对冲活动仍保持平静,隐含波动率处于较低水平,市场可能面临潜在的剧烈转向。

与此同时,央行活跃的购金活动、中国市场的重新开放、地缘政治冲突的持续以及黄金ETF和场外交易需求的悄然复苏继续为黄金提供着助力。但如果没有强力的催化剂,短期压力仍将存在,其中包括类似于2011年的高峰泡沫、美元反弹以及银行危机消退而进一步推动的获利回吐行为。

股市大幅下跌会成为强有力的催化剂吗?黄金的核心战略价值是因为它在危机期间表现良好,特别是当这些危机对风险资产造成实质性打击时。但尽管黄金对这些危机的反应几乎总是积极的,其幅度却有很大差异。这可能是由多种因素导致的,其中一些因素可能会限制黄金的反应,而另一些因素则可能会增强黄金反应。

合理之处在于,在股市下跌的季度里,美元走势和实际利率会影响黄金的反应。2022年二季度,由于利率和美元的双重阻力超过了黄金的风险回应,黄金随着股市的下跌而下跌。但在下跌之前,是否有指标可以帮助我们确定黄金将如何变化呢?

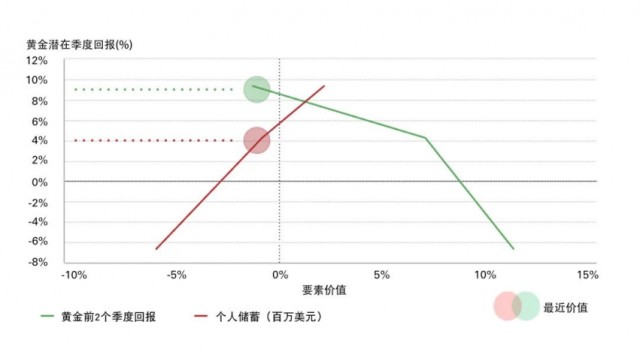

世界黄金协会研究了一组此类指标,发现了两个可能的指标:当前3个月实际利率水平和前两个季度的黄金回报。历史数据表明,较高的前期实际利率与较强的黄金回应有关。同样地,黄金前期若表现疲软则有助于增强黄金反应(图3)。

图3:两个因素表明黄金可能出现4%-9%的季度回报

我们观察了自1971年以来标普500指数2个标准差的季度下跌,样本包括10个此类观察值。在样本期内,黄金平均回报率为5%,最低为-7%,最高为15%。只有两个季度的黄金回报为负数。由于样本量太小,无法进行回归分析,因此我们使用了高斯混合模型(GMM)算法对可能增强或限制这些季度黄金反应的几个潜在因素进行了分析。这些因素包括标普500指数的前瞻市盈率、黄金前两个季度的回报率,标普500和美元指数(DXY),以及美国3个月和10年期国债的实际收益率(名义收益率减去核心通胀率)。GMM算法应用最大似然法将这些季度观察值分为三个“相似”聚类。然后,我们计算每个聚类中因子值的平均值,并寻找它们的特点和黄金反应的模式。其中两个因素显示出相比其他因素更为清晰的模式:黄金前两个季度的回报率和3个月美债收益率水平。在当前水平下,它们表明在标普500指数下跌2个标准差的情况下,黄金回报率可能介于4%到9%之间。

来源:彭博社,世界黄金协会

这是有一定道理的。金价的强劲上涨可能是受到股票抛售之前黄金疲软迹象的影响。

而正相反,疲软的上涨很可能与当前较高的实际利率紧密关联,既是导致前期黄金回报较低的推动因素,也是收益率回应的强劲基础。

总结

随着股票指数的逐步上涨,风险偏好继续存在;紧缩的信贷利差和较低的隐含波动率指标也反映了这一点。金价正在历史高点徘徊,但可能需要一个催化剂来突破当前水平。意料之中的有关“小幅加息25个基点和暂停加息”的联邦公开市场委员会(FOMC)政策声明并没有成为催化剂,4月5日强劲的就业数据表现也削弱了短期政策支持。

而股票的抛售可能成为这一催化剂。自2020年以来通过较少的支出和大额财政转移支付积累的超额储蓄似乎正在减少。这些储蓄可能是高通胀和股票强劲收益的潜在驱动力,其潜在耗尽的可能也会导致股市的跳水。若是股票急剧抛售的情况真的发生,黄金历来对此反应良好,但程度各不相同。我们发现,除了实际收益率下降和美元走低,股票抛售之前的实际收益率水平和黄金表现也会对金价走势造成一定的影响。目前,这两个因素均表明黄金对股票抛售反应较好。

区域分析

印度:世界黄金协会的数据合作伙伴金属聚焦公司(Metals Focus)提供的初步数据指标显示,印度佛陀满月节(Akshaya Tritiya)的黄金销售并不像先前担心的那样糟糕。金价上涨阻碍了一季度的黄金需求,本来预计4月的节日销售会受到抑制。这或许表明,印度消费者正在努力适应高价位,但我们对需求的前景仍持谨慎态度。

欧洲:截至目前,欧洲经济表现好于预期,但增长似乎并不均衡。尽管总体通胀率从2月的8.5%下降至3月的6.9%,但核心通胀率依然难以显著下降。对通胀的担忧仍然拖累当地股市,市场预计欧洲央行将进一步加息。4月的黄金ETF数据表明,这些因素已经影响了欧洲市场对黄金的兴趣。

美国:美国经济增长形势仍然喜忧参半。制造业和非制造业的采购经理人指数(PMI)都在持续下降,后者低于50的分界点,而前者目前仅略高于50。此外,银行业的再次动荡也加剧了人们对经济放缓和潜在衰退的担忧。

通胀方面,美国年度整体通胀率降至4.2%,但年度核心通胀率仍高达4.6%,原因在于核心服务通胀率放缓,但核心货物通胀率反弹。

备注:

[1]基于截至2023年4月28日的LBMA午盘金价(美元)。

[2]近12个月以来,大宗商品价格持续下跌,尽管50%的BCOM商品期货曲线仍出现现货溢价(供应紧张的迹象),明显高于2008-2020年的平均水平(约25%)。

[3]每单位总增加值利润率(约15%)正处于20世纪50年代以来的最高水平。1947年至2023年的平均水平为9%。来源:FRED。

[4]2月循环消费信贷同比增长15%,是自1996年以来的新高。

[5]美国国内受访者收紧消费信用卡贷款标准的净百分比为28.3,而自1991年以来的平均水平为7.4。详情请见FRED。