相对稀缺性使黄金具有长期投资吸引力

黄金作为一种具有吸引力的资产,可以帮助投资者对投资组合进行多元化配置。黄金的相对稀缺性使得其具有长期投资的吸引力;而黄金市场的规模之大则足以使其与各类投资者都切实相关,这其中包括个人和机构投资者,以及各国央行。

通过分析现有地上黄金存量,金融黄金市场的相对规模,以及支持黄金投资价值的供需构成等数据,世界黄金协会得出如下结论:

· 从古至今,估计已有约209,000吨黄金被开采出来,价值约合12万亿美元[1];

· 金饰几乎占了地上黄金存量的一半,投资形态的黄金(金条、金币和由实物支持的黄金ETF基金)约占四分之一;

· 实物黄金金融市场由金条、金币、黄金ETF和央行储备组成,总价值近5万亿美元,占黄金总量的近40%;

· 黄金市场的规模之大意味着它可以吸收机构投资者和央行的大量购金与售金,同时不会导致价格扭曲;

· 此外,黄金市场的多元化为其稳定性提供了助力。仅在过去的三十年里,需求和供应来源的巨变(包括行业部门和地域层面的变化)便已造就了一个更加多元化的黄金市场。

黄金——拥有巨大市场的稀缺资产

数千年以来,黄金一直备受珍视。至今,人类已开采了大约209,000吨黄金,其中约有三分之二是在1950年之后开采的[2]。黄金几乎坚不可摧,因此所有已开采黄金仍以某种形式存在于世界上。

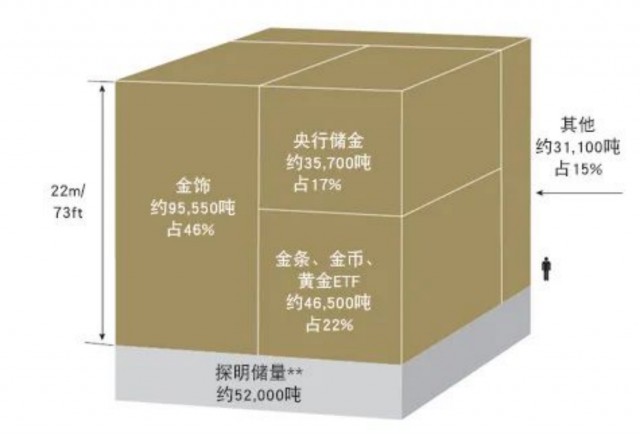

从这个角度来看,如果将现存黄金全部堆放在一起,其形成的纯金立方体边长可达22米(或73英尺),总价值为12万亿美元 (图1)[3]。这其中包括:

· 以金饰形式存在的黄金约占总量的46%(约为95,547吨,约合6万亿美元)

· 各国央行持有17%的黄金(约为35,715吨,约合2万亿美元)作为储备

· 以金条和金币形式存在的黄金约占总量的21%(约为43,044吨,约合3万亿美元)

· 由实物支持的黄金ETF基金约占总量的2%(约为3,473吨,约合0.2万亿美元)

· 其余部分则用于各种工业用途或由其他金融机构持有,约占总量的15%(约为31,096吨,约合2万亿美元)。

图1:地上黄金总量(2022年底)为209,000吨,总价值约合12万亿美元*

来源:金属聚焦公司,Refinitiv GFMS,美国地质勘探局,世界黄金协会

重点在于,黄金作为一种稀缺元素,其地上存量增长的速度很慢。金矿产量每年约为3,500吨[4],相当于每年为地上存量增加为2%。

金融黄金基本等同于实物黄金

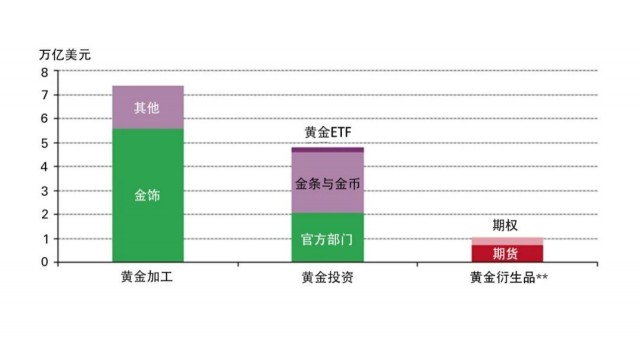

金融黄金市场由金条、金币、实物支持的黄金ETF以及央行储备构成;该部分总量约为82,200吨,价值5万亿美元,约占地上黄金总存量的39%。另外,这部分还包括约为1万亿美元的黄金衍生品未平仓合约 (表1)。

表1:地上黄金与黄金衍生品的价值

* 数据截至2022年12月31日。**代表纽约商品交易所(COMEX)、东京工业品交易所(TOCOM)和场外交易(OTC)中的未平仓合约。来源:彭博社,国际清算银行,各ETF公司相关文件,ICE基准管理局,金属聚焦公司,Refinitiv GFMS,世界黄金协会

黄金的流动性与其他主要资产不相上下

黄金可以被无限次地回收利用,只有一小部分因技术和工业使用而损耗,因此地上黄金存量的大部分均有机会被利用并在二级市场上出售。所以,黄金市场的流动性是大多数金融资产无法比拟的。

除实物黄金持仓以外,在交易所或场外交易(OTC)市场交易的衍生品也有助于提高黄金市场的整体流动性。

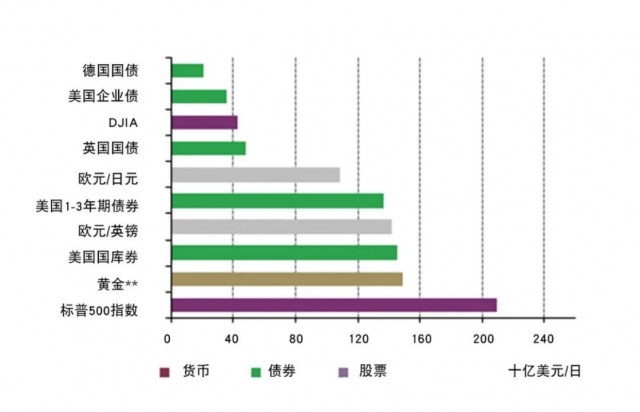

黄金市场的流动性也高于许多其他主要资产(表2)。在过去的五年里,黄金日均交易额约为1,490亿美元,高于道琼斯工业平均指数,与美国1-3年期债券和美国国库券在主要交易商中的交易量相当[5]。

表2:黄金交易量超过其他许多主要金融资产过去5年的日均交易量(美元)*

* 基于2017年12月31日至2022年12月31日的预计日均交易量,因数据可用性,与2019年4月至2022年4月间交易量相对应的外汇除外。因数据可用性,固定收益交易量仅包括主要交易商统计数据。

** 黄金流动性数据包括场外交易估算数据、已发布的期货交易所相关统计数据以及黄金支持交易所交易产品。来源:彭博社,国际清算银行,英国债券管理办公室(DMO),德国金融机关,日本证券业协会,纳斯达克股票交易所,世界黄金协会

黄金市场的规模之大意味着它可以吸收机构投资者和央行的大量购金与售金,同时不会导致价格扭曲。与许多金融市场形成鲜明对比的是,即便是在金融市场承压时期,黄金的流动性也不会枯竭,使得黄金的波动性相比于其他资产而言显著降低。

黄金在可投资资产中占比虽小,但意义重大

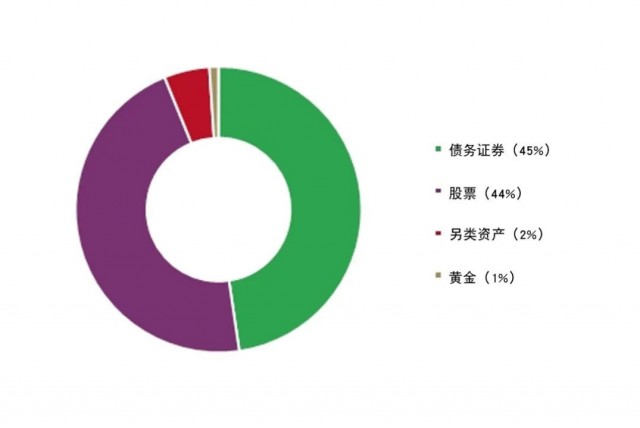

尽管黄金市场庞大且流动性高,但投资者所持有的实物黄金(包括实物金条、金币和黄金ETF)存量价值仍高达近3万亿美元。这部分约占全球金融资产投资总额(约266万亿美元)的1%,央行外汇储备除外(表3)[6]。

表3:在投资于全球金融资产的266万亿美元中,目前只有1%投资在黄金上*

* 估计值包括截至2022年底所有公开交易股票的全球市值,截至2022年二季度未偿还债务证券的总价值,截至2021年底另类资产的资产管理规模,以及截至2022年底实物黄金的投资持仓量。不包括央行黄金持仓量和债券资产。来源:国际清算银行,ICE基准管理局,金属聚焦公司,睿勤,汤森路透黄金矿业服务公司,世界交易所联合会,世界黄金协会

这意味着平均而言,投资者在其投资组合中持有约1%的黄金;但现实情况显示各类投资者所持有的黄金量却差异较大。例如,机构投资者往往对黄金的配置不足。不过,世界黄金协会分析表明,根据投资者投资目标的不同,其投资组合中如有2%至10%的战略性黄金配置会令其大大受益。

黄金在国际储备中的作用

央行储备经理的任务就是要将巨额资金投资于金融资产。虽然各机构的理想资产配置策略可能有所不同,但几乎所有的储备经理都会坚持安全性、流动性以及回报率等原则。

黄金作为几种传统的储备资产(还包括美元、欧元、英镑和日元)之一,多以主权债务证券的形式存在。我们的《2022年央行调查报告》显示,黄金在危机时期的良好表现、长期保值作用以及低违约/交易对手风险是投资者持有黄金的关键因素所在。

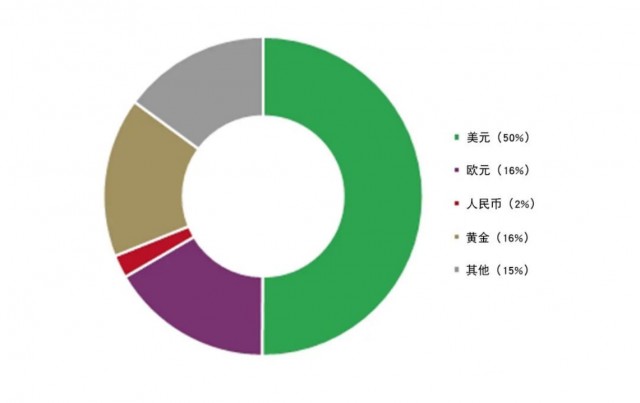

黄金在国际储备中的重要作用也显而易见。根据国际货币基金组织(IMF)的数据,截至2022年底,全球央行持有约35,715吨黄金,价值约合2万亿美元。这意味着黄金占全球已分配储备总额的16%,仅低于美元和欧元 (表4)。

表4:总储备构成(外汇与黄金)*

* 在撰写本报告时,“官方外汇储备货币构成(COFER)”的最新数据更新到了2022年三季度;其中不包括未分配储备。注:我们提供了两个独立的央行数据来源;结果可能会因参考的数据集不同而产生差异。我们的《黄金需求趋势报告》以及地上黄金存量数据的来源主要是金属聚焦公司,该公司对官方部门的活动进行了自己的估算,这其中也包含了报告给国际货币基金组织(IMF)的内容。我们的央行月度统计数据来源是国际货币基金组织的IFS数据库(在有必要且数据可用的情况下,也会直接从各经济体央行网站上补充数据)。资料来源:国际货币基金组织,世界黄金协会

然而,各国央行的黄金持仓可能存在较大差异。例如, 2022年发达经济体央行的黄金储备平均占其总储备的21%。相比之下,新兴经济体央行持金占比则只有10%,尽管这一数字自2010年央行对黄金的需求迅速增长后已经一路走高。

黄金供需的构成和趋势

黄金市场的稳定性源自其需求与供应的多样化来源,无论是从各行业部门还是各地域层面来说都是十分不同的。

供应:黄金供应由开采金(75%)和回收金(25%)构成[7]。金矿生产地域十分分散,没有任何地区的单独产量可以超过全球总产量的四分之一(图2)。这也降低了供应冲击的风险,与矿区或产地位置更为集中的大宗商品相比,黄金的波动性相对较低。而当初级矿产黄金无法满足需求时,回收金就成为一种缓冲的力量,填补市场缺口并平衡供需。

图2:黄金开采的地域多样性有助于减少黄金资产的波动性*

* 根据2012年至2021年的年均金矿产量计算得出。来源:金属聚焦公司,世界黄金协会

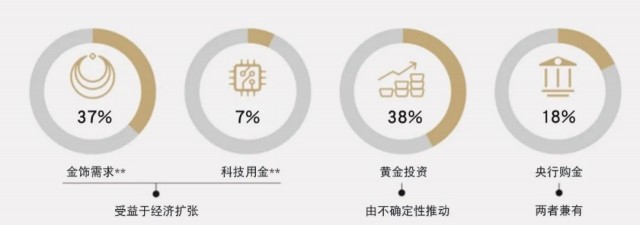

需求:全球各地购买黄金的动机都是多元化的:可以用作奢侈加工、高端电子产品制造、用于避险投资或投资组合的风险分散手段(图3)。黄金需求在地域层面上也是多样化的,主要黄金市场遍布世界各地。以中国和印度为代表的新兴市场约占全球黄金年需求量的75%,其余为发达市场需求[8]。

图3:黄金多元化的需求基础:奢侈品加工、科技用金以及投资需求

* 基于截至2022年的十年间年均黄金净需求数值。需求包括:除去回收量后的金饰与科技用金需求,以及金条、金币、黄金ETF和央行需求,历来以净需求计算。由于数据可得性的限制,以上不包含场外交易需求。由于四舍五入,数字相加可能不完全等于100%。美元价值根据2022年年度平均LBMA午盘金价1,800.1美元/盎司计算得出。** 净金饰和科技用金需求是这样计算得出的:假设每年回收金中的90%来自于金饰,10%来自于科技用金板块。来源:金属聚焦公司,Refinitiv GFMS,世界黄金协会

主要趋势已重塑黄金需求

纵观人类历史,黄金是一个永恒的存在。但全球黄金市场在过去30年里经历了重大的结构性变化。

财富扩张与经济增长是推动金饰消费、科技用金和金条金币投资的关键所在。由实物黄金支持的黄金ETF基金的问世也对黄金的机构投资需求产生了重大影响。自2010年以来,全球央行也已从黄金净卖家转变为净买家,利用黄金资产来分散其外汇储备风险。

备注:

[1]数据截至2022年底。价值根据以美元计价的LBMA午盘金价计算得出。

[2]预测截至2022年底。

[3]数据截至2022年底。价值根据以美元计价的LBMA午盘金价计算得出。

[4]截至2022年底的10年平均值。

[5]基于2017年12月31日至2022年12月31日的日均交易额估计值。

[6]如上一节所述,金融黄金市场规模为价值5万亿美元的实物黄金(加上1万亿美元的黄金衍生品),约占投资者和央行所持有的总投资金融资产(280万亿美元)的2%。我们分别分析了投资者和央行的持仓情况,其投资组合需求会根据投资目标和所持资产的类型而有所不同。

[7]基于2013年至2022年的10年年均值。

[8]基于2013年至2022年的10年年均值。此处黄金需求包括金饰、科技用金、金条与金币,以及黄金ETF。