2月全球黄金ETF再现净流出

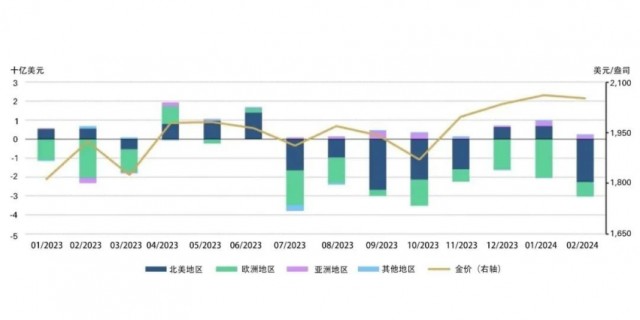

全球实物黄金ETF[1]连续第九个月流出,2月流出约29亿美元。同时,由于金价下跌0.3%,资产管理总规模(AUM)降至2,060亿美元(较上月减少1.8%),为2023年9月以来的最低值。全球黄金ETF总持仓减少49吨至3,126吨,较2020年10月3,915吨的月末峰值低了20%。

上一次全球黄金ETF出现类似跌幅是在2022年5月至2023年2月期间,当时的流出态势持续了10个月之久。尽管如此,本轮黄金ETF的持续外流对金价表现几乎没有产生负面影响,颇具韧性的消费需求以及全球央行的强势购金仍为金价提供了助力。

北美地区基金流出量领跑,而欧洲地区基金流出幅度则有所收窄。相比之下,亚洲已连续十二个月实现黄金ETF净流入,其它地区基金流出也较为有限。

图1:全球黄金ETF流出态势已延续至第九个月*

各区域黄金ETF流量及金价

*截至2024年2月29日。

来源:彭博社,相关公司公告,ICE基准管理局,世界黄金协会

区域概览

北美地区基金已连续两个月流出,2月流出约合24亿美元。依旧强劲的劳动力市场、高于预期的通胀数据、美联储会议纪要以及美联储官员的近期表态,均继续延后市场的降息预期。因此,美国十年期国债收益率大幅反弹,加之美元走强、金价持续承压,导致北美地区黄金ETF持仓减少。美国股市的持续走强也不断转移着投资者的注意力,进一步削弱了对黄金的需求。

2024年前两个月,北美地区基金流出约合47亿美元,是有史以来第二差的开年表现,仅次于2013年。继2月流出后,北美地区黄金ETF总持仓跌至四年以来的最低点。

欧洲地区基金连续第九个月流出,约合7.19亿美元。总体而言,与北美地区类似,导致欧洲投资者对黄金ETF兴趣下降的主要原因包括:投资者重新调整了对欧洲央行货币政策转变的预期,导致政府债券收益率反弹;以当地货币计价的金价表现疲软;以及欧洲地区股市持续反弹。

不过,欧洲地区基金2月流出量是自2023年10月以来最低的近期流出收窄主要是由德国基金推动的。

2024年以来,欧洲地区基金累计流出约合15亿美元,资产管理总规模降至五个月以来的最低点。同时,总持仓也减少至2020年2月以来的最低点。英国和德国基金领衔该地区年初至今的流出量。

亚洲地区基金连续第十二个月实现流入,2月流入约合2亿美元。在人民币金价持稳的情况下,中国投资者对黄金的兴趣持续不减,也促成了中国市场基金流入量领跑亚洲的局面。在过去的十二个月里,亚洲地区基金累计流入20亿美元,资产管理总规模大幅增长41%。“其他地区”流量变化则较为有限,2月流出2,400万美元,主要源自土耳其。

全球低成本黄金ETF净流出态势延续至第九个月,2月损失2.2亿美元。欧洲地区流出1.68亿美元,为流出量最大,而北美流出约合5,000万美元,较1月2.43亿美元的流出额相比大幅收窄。2024年至今,全球低成本黄金ETF流出约合4.26亿美元,资产管理总规模550亿美元下降了1%。与此同时,该类基金总持仓减少4吨至828吨,为2021年4月以来的最低水平。

全球黄金市场交易量有所下降

2月,全球黄金市场交易量萎缩,日均交易额为1,470亿美元,较上月环比下降16%。场外交易额降至96亿美元/日,较1月份下降7%,原因可能在于春节过后中国金饰制造商的补货活动出现季节性疲软。在各大交易所交易的衍生品的日均成交量较上月减少30%至490亿美元/日,在金价表现不温不火的情况下,纽约商品交易所(COMEX)的交易量环比大跌31%。全球黄金ETF市场流动保持稳定,为18亿美元/日,与1月持平。

截至2月底,纽约商品交易所黄金期货净多仓较上月进一步减少23吨至448吨[5]。美元金价表现疲软,全球股市创下历史新高,因此转移了投资者对黄金的关注。基金经理净多仓小幅下降12吨至212吨。尽管如此,净多仓位在2月下半月开始回升,主要得益于金价在此期间出现显著反弹。