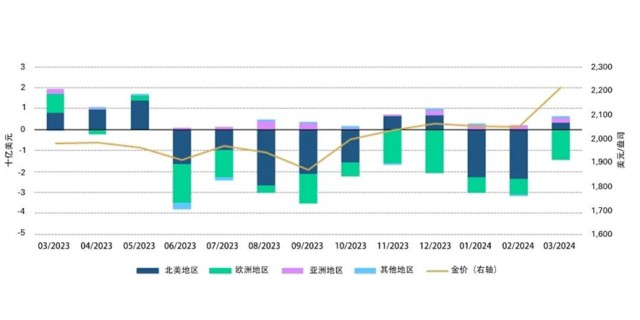

3月全球黄金ETF流出幅度收窄

全球实物黄金ETF[1]连续第十个月流出,3月流出约8.23亿美元[2]。但较2月流出量(29亿美元)以及过去九个月的流出量均值(24亿美元)相比,3月流出幅度已有大幅收窄。截至3月底,全球黄金ETF总持仓减少14吨至3,112吨,是自2020年2月以来的最低水平,较2020年10月3,915吨的月末峰值低了21%。然而,在金价飙升的助推下,资产管理总规模(AUM)仍上升至2,220亿美元,较上月增长8%,为21个月以来的最高值[3]。

3月,除欧洲地区外,其他所有地区均实现黄金ETF流入。北美地区基金流量实现2024年首次转正;亚洲和“其他地区”基金也实现流入。但这些流入量均被欧洲的流出量所抵消。

图1:3月,全球黄金ETF流出幅度大幅收窄

各区域黄金ETF流量及金价*

*截至2024年3月31日。

来源:彭博社,相关公司公告,ICE基准管理局,世界黄金协会

区域概览

北美地区基金流出态势得到逆转,3月流入约3.6亿美元,而期权市场活动是其主要推手:3月中旬,金价反弹引发价内看涨期权被行使,因而大量黄金ETF流入。与此同时,市场认为美联储委员会3月的言论偏向鸽派,因此在美联储会议前后,随着收益率和美元双双走低,北美地区黄金ETF进一步实现流入[4]。尽管如此,若是投资者没有在3月初和3月末金价上涨时抛售基金,这一需求则会更加强劲。

北美地区基金3月的流入量使得年初至今的净流出量收窄至43亿美元。但该地区的一季度黄金ETF流出量仍领跑全球,其中大型基金和流动性基金流出量最大。但在强劲金价的支撑下,该地区的资产管理总规模上升至1,120亿美元,为2022年6月以来的最高值。

3月,欧洲地区基金连续第十个月流出(-14亿美元)。尽管英国央行在3月会议上表现出鸽派倾向,导致政府债券收益率下降以及英镑走软,但英国仍领衔欧洲地区基金的黄金ETF流出[5]。进一步观察得出,虽然在金价飙升时,零散的黄金ETF流入显而易见,但当黄金涨势停滞时,则会有流出现象,这可能是由于投资者获利了结所致。随着欧洲央行和瑞士国家银行等主要央行逐步或实际启动降息,投资者的风险偏好得到改善,对黄金的兴趣也随之减弱[6]。

德国的黄金ETF需求进一步改善,5个月来首次实现流入。如之前所述,不断恶化的经济状况可能推高了当地投资者的避险需求[7]。

2024年迄今为止,欧洲地区基金累计流出约合29亿美元。虽然总持仓减少至51个月以来的最低点,但在金价上涨的背景下,资产管理总规模上升了6.4%。英国、瑞士和德国基金领衔欧洲地区一季度的黄金ETF流出量。

亚洲地区基金连续第十三个月实现流入,流入约合2.17亿美元。由于人民币金价反弹吸引了投资者,中国市场基金流入量再次领跑亚洲地区。此外,日本黄金ETF也实现了流入。2024年一季度,亚洲地区基金领衔全球黄金ETF流入,流入累计约合6.78亿美元,总持仓增加7%,资产管理总规模跃升14%,而金价走高再次成为主要推手。3月,“其他地区”基金小幅流入2,300万美元,年初至今净流入达700万美元。

3月,全球黄金市场交易量增加

3月,全球黄金市场交易量回升,日均交易额为2.26亿美元,较上月环比增长53%。场外交易额增加28%至1,240亿美元/日,伦敦和上海黄金市场交易在价值和吨位方面都有显著增长。各大交易所的交易量都有大幅增长(较上月环比增长103%),其中以纽约商品交易所(COMEX)(+96%)和上海期货交易所(+133%)为首。由于金价反弹吸引了战术性交易者的注意,以吨位计算的交易量也急剧上升。虽然本月全球黄金ETF继续流出,但交易量却显著增加(+39%)。

截至3月,纽约商品交易所黄金期货净多仓飙升至679吨,较上月环比增加232吨,为12个月以来的最大增幅。截至3月底,管理基金净多仓位增加了278吨至491吨,跃升至2022年2月以来的最高月末值。这主要是由于金价飙升提升了投资者的参与度,导致多仓跃升,空仓骤减[8]。

备注:

[1]我们所指的黄金ETF基金为持有实物黄金的受监管证券,包括以受监管汇率进行交易的开放式交易基金和包括封闭式基金和共有基金在内的其他受监管产品。

[2]我们有两种追踪黄金ETF资产数据的方式:一是通过持仓黄金数量,通常以“吨”为单位;二是以持仓黄金的美元等值来计算,即资产管理规模。我们还通过观察两项关键指标,即需求和基金流量,来监测黄金ETF基金资产随时间变动的情况。

[3]基于LBMA午盘金价(美元)。

[4]详情请见:美联储今日会议:3月美联储利率决议实时更新

[5] 详情请见:欧洲市场实时更新:美联储反应以及英国央行和瑞士央行的决定

[6] 详情请见:瑞士成为首个意外降息的主要经济体

[7]详情请见:研究机构将2024年德国GDP增长预期下调至0.1% |《星报》

[8]基于2024年3月26日的净多仓位。

责任编辑:谢玥